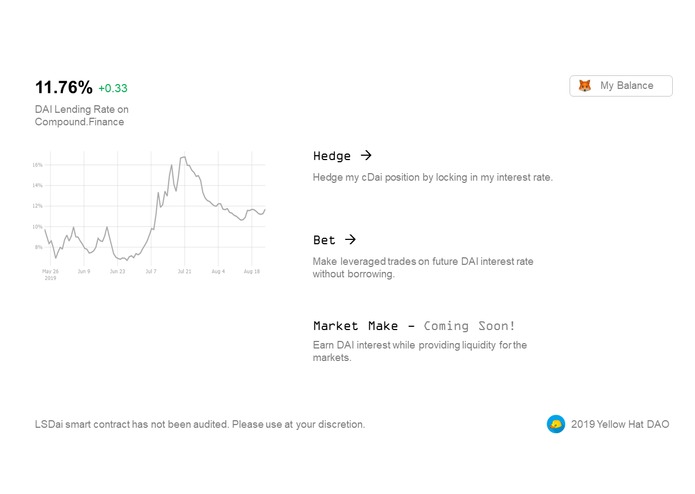

LSDaiとは、DeFiレンディングプロトコルCompoundで生じる貸出金利(cDAI金利)変動リスク取引を可能にするDeFiプロジェクトです。伝統的な金融市場において金利変動は実体経済に影響を与える重要な要素として扱われていますが、分散型金融市場においても金利変動リスクは同様に重要な要素と言えます。今回は金利変動を取引するLSDaiについてサクッとご紹介致します。※cDAI、Compoundについては下記事をご参照ください

LSDaiマーケットを構成するプレイヤー

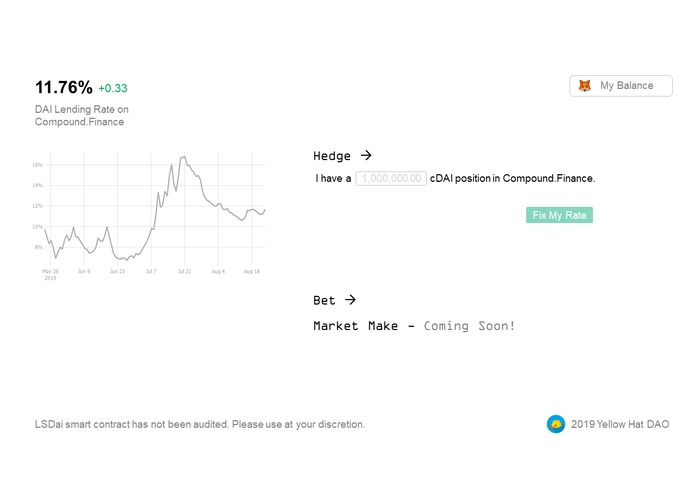

1.ヘッジャー|DAI貸出金利低下リスクをヘッジして金利収入を安定化

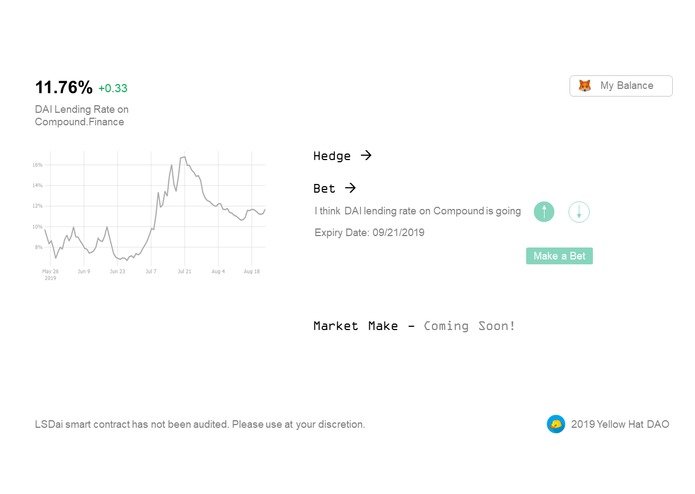

2.投機家

3.マーケットメイカー

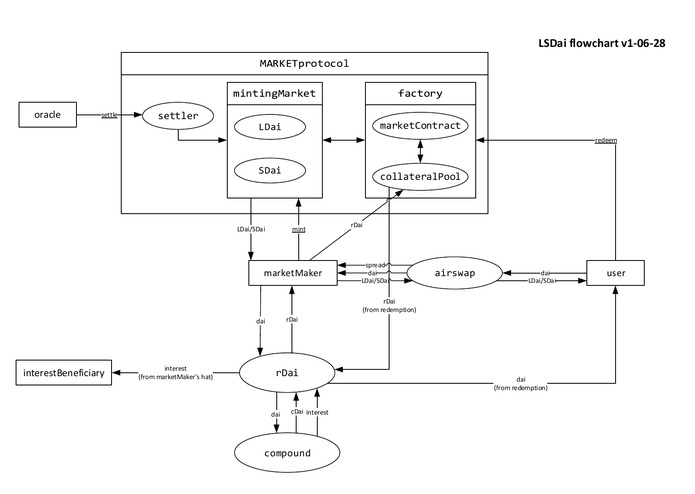

マーケットメイカーの役割は、ロングまたはショートしたDAI金利トークンの鋳造と管理し流動性を提供することです。DAI金利収入(rDAI)とスプレッドを得ることがインセンティブとして働きます。LSDaiの仕組み|Marketプロトコル、Airswap、rDAIを利用

LSDaiの詳細

2019年10月20日にメインネットローンチ予定- www.lsdai.market

- GitHub Repo

- Github.com

- Twitter:https://twitter.com/lsdefi_dao

- telegram:https://t.me/lsdai