Yield Token Compounding(金利トークンの複合化)を提供するElement Finance が、6月30日にイーサリアムのメインネットでソフトローンチします。まずはステーブルコインLUSDのサポートから始まります。Elementは流動性、金利、需要に応じて週1回のペースで資産を追加する計画です。DAIとUSDC、そしてAlchemixが発行するalUSD、将来的にETHとBTCもサポートする計画です。

Elementの仕組み

Element Financeは、ライトユーザーにとって資産(LUSD、USDC、DAI、BTC、ETHなど)を割引価格で購入できるようにする分散型プロトコルです。DeFiヘビーユーザーにとっては、清算リスクなしにイールドファームにレバレッジをかけるツールとなります。

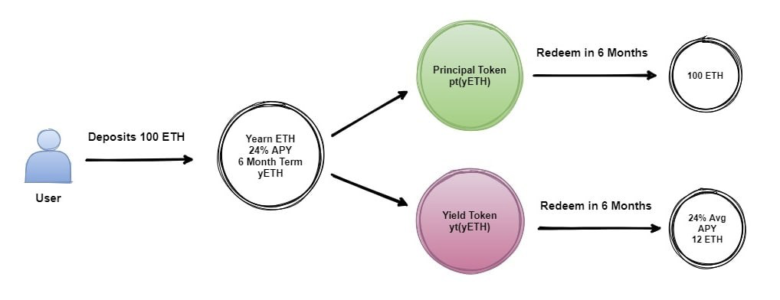

基本的な仕組みはこうです。

- ユーザーが(3か月か6か月)を選択してElementに資産(例 ETH)を預ける。

- ElemenはYearnやLiquityなどにETH資産をロック。

- ユーザーは2つのトークンを発行―1つは資産の元本価値を表す(Principal Token)、1つは変動金利分を表す(Yield Token)

- Elementが2つのトークンを取引できる流通市場を設置。

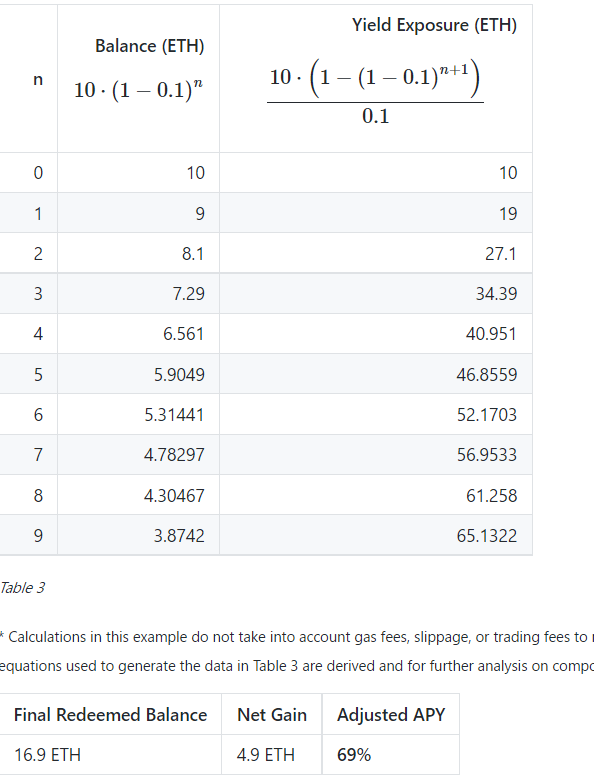

- ユーザーはPrincipal Token(PT)を売却することで、得た資産を別の場所で活用したり、Elementに再預金して変動金利へのエクスポージャーをさらに増やすことができる。

- PTは期日まで償還できないため、割引価格で取引される。ライトユーザーはPTを購入することで、割引分の固定レートを得ることができる。

固定金利のメリット

DeFiユーザーにとって最大のメリットは、PTを売却して再入金し、さらにYield Tokenを得ることを繰り返す「Yield token compounding」と呼ばれるプロセスが可能なことです。シミュレーションでは、10 ETHを原資にYield token compoundingを行うと、当初の6.5倍の「利回り」を得ることができています。

Principal Tokenの価格は期日に原資産の価値に収束するため、買い手にとってPTはゼロクーポン債と似た性質を持ち、資産の固定金利を享受できます。ライトユーザーや機関にとっては、常にポジションを管理・監視する余裕や、DeFiのリスク評価が困難です。そうしたユーザーにとって固定レートの収入源は、便利で魅力的なものとなります。

Element Financeチームは、有名なイーサリアムの開発者が主導しています。昨年12月の$4.4Mのシードラウンドはアンドリーセン・ホロウィッツが主導し、プレースホルダーなどの有名VCや、ConsenSysの創設者ジョセフ・ルービン氏、BalancerやAave、Compoundの創設者、Maker Foundationの元スマートコントラクト責任者等が参加しました。Elementチームは将来的にレンディング機能も追加する計画です。

コードは既に2つの監査を完了しています。現在のところネイティブトークンに関する情報はありません。