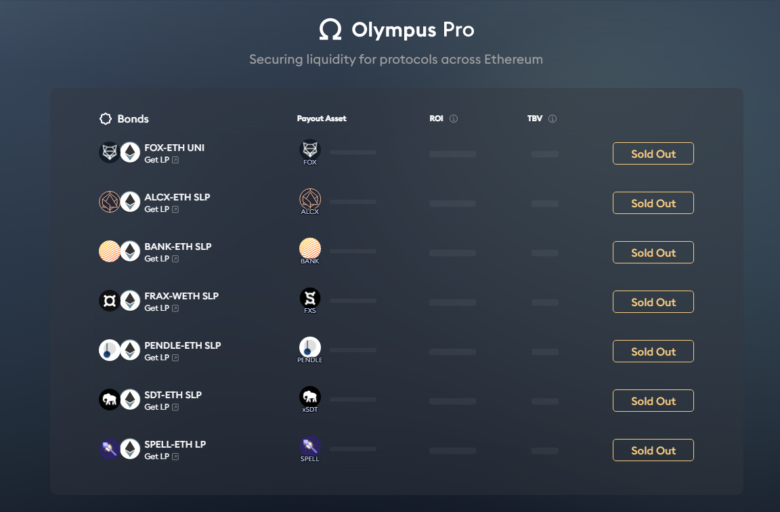

イールドファーミングにまつわる大口のトークン売却などの懸念を払拭するソリューションとして、 Olympus Proのボンド・アズ・ア・サービスが注目されている。Olympus Proはリクイディティマイニングを行う全てのDeFiプロトコルにとって、流動性獲得手段の新たなスタンダードになるかもしれない。

流動性提供を置き換えるOlympus Pro

Uniswapなどの流動性提供は、新しいトークンの流動性獲得に役立つが、いつ大口の売却が発生するか分からないため、長期的な成長につながりにくい点が課題だ。Nansenによると、プロトコルのローンチ当日に流動性提供を行うファーマーの42%は24時間以内に撤退する。約16%が48時間以内に、70%が3日目まで撤退している。大口の売却を恐れる小口ファーマーは、ある程度価格が上昇すると撤退してしまうこともあるだろう。

Olympus Proは、Olympus DAOのプロトコル制御モデルを切り出し、外のトークンにも利用可能にする仕組みだ。Olympus Proを利用することで、大量売却を防ぎつつ、ボンディングメカニズムを用いた緩やかなトークン売買が可能になり、イールドファーマーに安心感を与える。投資家はDUMPを恐れることなく流動性提供に取り組めるため、直近の強気市場でOlympus Proを採用したプロトコルはドル建てで直線的な成長を遂げているという。

Exhibit A of toxic liquidity. Here are a few examples of charts of popular defi protocols with robust liquidity mining programs. I left the names out and kept it USD (its much worth in ETH). This is what liquidity mining does to you ***IN A BULL MARKET*** pic.twitter.com/PXmXcuiSH2

— scoopy trooples ⚗️ (@scupytrooples) October 11, 2021

Olympus Proのメカニズム

通常、ファーマーは報酬獲得のためにLP(流動性提供)トークンをステークするが、ボンディング機構ではユーザーが公開市場ではなくプロトコルに資産を売却できる仕組みだ(割引価格)。ユーザーは売りたいボンド(債券)の量と最初の価格を設定してスタートし、債券価格は市場の需要に応じて調整される。誰も購入しなければ債券価格は下がり。買われれば価格は上がり、需要が減退すると再び下落に転じる。このモデルの利点は常に需要と供給が一致することだ。また、ボンドには権利確定期間があるため、割引トークンを一度に売却して短期間で利益を得ることはできない。

売却された資金(流動性)は実質的に各プロトコルのトレジャリーにロックされる。さらにはプロトコル自体の流動性を高めるために使うこともできる。プロトコルが買い取った債券を使用してマーケットメーカーとなり、流動性提供からスワップフィーを稼いだり、SushiswapのOnsenプログラムでSUSHI報酬を得ることもできる。Alchemix($ALCX)はOlympus Proの採用により10日間で50万ドルを稼いだという。さらに、$alUSDと$alETHの市場にも債券の提供を開始する予定だ。

Olympus Proの革新性は、流動性マイニングを行っているあらゆるプロトコルにメリットがあるだろう。